役員報酬のポイント

法人の役員報酬をどのように支払えば、節税になるのでしょうか。間違った役員報酬の支払いをすると節税にならないばかりか納税額が増えることもあります。

法人の役員報酬のどこがお得なのか

個人事業の場合、自分自身に給与を支払うことができず、そのまま所得になってしまいます。

その反面、法人からの給与を支払うと、

・法人側では給与が損金扱いとなり税金が少なくできる

・法人から給与を受けた人は、給与所得控除が使えるため、課税所得が下がる

という2つのポイントで税金が少なくなります。

個人では配偶者である奥様等に給与を支払うときには専従者給与が払えますが、かなり制限があります。法人から役員報酬を支払う場合には、個人の専従者給与より多く支払うことができるので、課税所得の低い家族へ給与を支払い節税することができます。

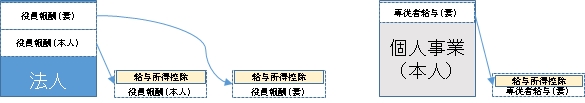

図で表すと下記のようになります。法人では、本人と妻に役員報酬、個人(本人)からは妻に専従者給与を出した場合です。

法人からの役員報酬:

・法人:本人と妻の役員報酬分が損金扱い

・個人:本人と妻は給与所得控除が適用されます。個人の税率次第ではありますが、法人と個人の税率をコントロールして、節税ができます。

個人からの専従者給与:

・個人:本人は専従者給与分のみ控除されます。妻は給与所得控除が適用されます。専従者給与が制約があるので限定的にしか節税ができません。

役員報酬の金額

社会通念上、妥当な報酬であれば認められます。帳簿を整理するだけで、月100万の役員報酬を支払うようなケースは税務署から否決され、否決された金額が贈与扱いになるので気をつけましょう。こればかりはどこまでが妥当かは、税理士によく確認されるといいでしょう。

役員報酬でよくあるポイント

夫と妻の2人の法人で節税を行うケースが多いため、ケースとして示します

①会社(支払側)のポイント

支払側で検討すべきは、法人としての社会保険への加入です。社会保険料は会社(支払側)と配偶者(受取側)の折半となります。社会保険料は結構な額のため、入りたくないでしょう。入らないことができる「非常勤」の方法をとりましょう。賃貸事業では、配偶者の労働はそれほどないので、非常勤役員として業務をしてもらうことが良いでしょう。

配偶者は、非常勤役員の扱いとする。「非常勤」であれば、社会保険に入る必要はないのです。この「非常勤」という言葉、かなり曖昧で、一般的には出勤時間が「フルタイムの3/4以下」を言うようです。

また、年収見込みが130万円未満の要件を満たす場合は、扶養控除として夫側の社会保険を利用でき、社会保険料削減ができます。

②奥さん(受取側)のポイント:

受取側で検討すべきは所得税と住民税です。所得税・住民税:個人の収入が103万円以下なら0円、住民税⇒100万円以下なら0円。つまり、年間100万円以内であれば、所得税も住民税も発生しません。※他の収入がない場合(例えば、専業主婦で給与収入などがない場合)に限ります。

③本人夫(受取側、配偶者控除)のポイント:

夫の配偶者控除の対象に奥さんを残しておく。⇒103万円以下なら配偶者控除の対象

夫の社会保険の扶養の対象に奥さんを残しておく。⇒130万円以下なら扶養の対象

結果、「100万円」以内で、非常勤なら特に他の費用がかかるということはありません。法人から妻へ所得が分散され、資金が手元に多く残ることになります。

もちろん、サラリーマンをされている方は、本人に出す役員報酬は個人の所得税との兼ね合いで水準を決めてください。

まとめ

役員報酬を決める水準は意外に難しいものの、配偶者に役員報酬に出して節税する場合は、非常勤かつ100万以下程度が望ましいでしょう。それ以上配偶者に給与を支払った方が、法人として節税できる場合は、400万~500万以上の役員報酬を払わないと節税の観点で意味がないでしょう。それほど個人の社会保険や所得税・住民税の支払いが重いからです。こちらは細かくは税理士に確認して水準を決めましょう。